- 欢迎来到铝谷网

- 客服热线:0543-4287899

- 在线咨询

成本端:自备电厂整治初现端倪,行业成本抬升是大势所趋

全国来看目前由于氧化铝价格偏高,电解铝企业成本压力仍然较大,加权平均成本为14500元/吨左右。自备电厂政府性基金,新疆自去年已经开始缴纳,山东也有企业准备补缴之前欠缴的部分,可以推测政府性基金在全国范围内落地是必然事件,电解铝行业平均成本提高约近700元/吨。

供给端:山东铝锭产量显著降低,铝水供应相对偏紧

山东地区铝锭产量明显降低,以供应铝水为主。由于铝水趋于内销,因此供应相对偏紧。除山东、新疆和内蒙等地区外多数地区电解铝企业仍面临成本压力,处于亏损或薄利经营状态。因此新增产能的投放进度预计将继续偏缓,同时河南等地的闲置产能复产时间会继续延后。短期铝行业供给端压力不大。

需求端:正值旺季国内需求良好,低沪伦比致海外订单火爆

目前正值铝下游需求旺季,国内消费情况良好,尤其是工业型材以及汽车用铝合金订单明显好于去年同期,当前需求情况至少会持续至6月份。另外,低沪伦比导致一季度国内铝材出口量同比大增,海外铝供应短缺情况短期难以明显改善,因此国内铝材出口情况将持续向好。

投资建议

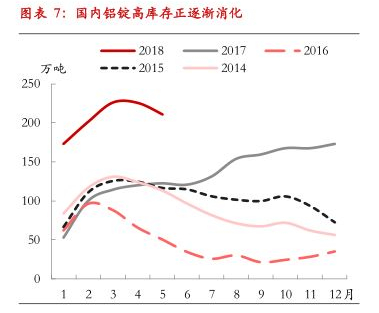

短期来看,铝锭、铝棒库存自4月以来便开始企稳并持续走低,上周铝锭库存周降幅达5.8万吨,创年内最大周度降幅。在需强供弱的情况下,未来基本面将继续得到修复,库存预计将继续延续下降态势,铝价将延续涨势。长期来看,成本抬升以及环保政策发酵都将为铝价上涨的重要动能。我们继续建议投资者逢低买入,沪铝主力合约目标价格15500元/吨。

风险提示

全球贸易争端加剧,需求端增长不及预期。

1山东地区铝产业调研核心结论

山东地区是全国最大的原铝生产省份,我们利用一周的时间调研了山东的电解铝企业及铝加工企业。对市场比较关心的成本端(自备电厂)、供给端以及需求端,进行了详细的调研。

1)成本端:自备电厂整治初现端倪,行业成本抬升是大势所趋

3月22日,国家发改委办公厅发布《燃煤自备电厂规范建设和运行专项治理方案(征求意见稿)》。《方案中》以下两点要求将使电解铝行业成本将明显增加:

a)自备电厂自发自用电量应承担并足额缴纳依法合规设立的政府性基金及附加;

b)自备电厂自2016年起欠缴的政府性基金及附加,应于2018年底前缴清;2016年前欠缴的政府性基金及附加和系统备用费,应于本文件印发之日起3年内缴清。

新疆地区在全国范围内政策执行力速度最快,神火、天龙和信发已经开始缴纳政府性基金及附加,缴纳金额为2.41分/度,但交叉补贴并未开始缴纳。山东地区按规定需要缴纳政府性基金及附加5.04分/度,折算电解铝生产成本增加700元/吨,如果考虑交叉补贴则成本增加近1000元/吨。从我们山东调研的情况来看,山东地区暂时并未开始征缴自备电厂政府基金及附加(包括交叉补贴),但从各企业领导的态度上来看,政策大概率会落实,只是由于自备电厂涉及民生等诸多问题,因此具体落地时间仍待定。不过,已经有企业确定了上文b)中规定的欠缴政府性基金及附加征缴金额,计算下来每度电征缴约2分钱。

既然已经有企业开始补缴之前所欠缴政府性基金,那么预计陆续会有其他企业进行表态。目前电解铝全行业自备电厂配备比例高达70%以上,因此政府性基金的缴纳和补缴将显著并持续抬升全行业成本。距离《方案》要求的问题清单上报截止日期已经过去近1个月的时间,我们预计进一步的自备电整治文件出台将为期不远。

全国来看目前由于氧化铝价格偏高,电解铝企业成本压力仍然较大,加权平均成本为14500元/吨左右。除山东、新疆和内蒙等地区多数地区仍面临成本压力,多数企业处于

亏损或薄利经营状态。因此高成本地区新增产能的投放进度预计将继续偏缓,同时河南地区的闲置产能复产时间会继续延后。

2)供给端:山东铝锭产量显著降低,铝水供应相对偏紧

由于成本具有明显优势,目前山东地区电解铝企业合规产能多数开启,电解铝建成产能为1187.9万吨,运行产能为914.9万吨。

目前山东主要电解铝企业都在积极拓展下游铝加工产业,目前配套铝加工产能近300万吨。这便导致目前山东地区的铝水供应相对偏紧。另外,除春节期间生产的铝锭有一定囤货之外,目前企业已经很少生产铝锭。铝锭目前多集中在贸易商手中。

从百川公布的数据来看,今年电解铝新增产能总计为307.5万吨,但迫于成本压力的原因,截止5月10日仅有55.2万吨投产。新增产能投产进度放缓叠加河南地区采暖季后仍后有50万吨未复产,因此年初至今原铝供应量一直维持在低位:SMM数据显示,4月中国电解铝产量295.1万吨,同比减少3.1%。前4月中国电解铝产量1171.5万吨,同比减少2.6%。在当前的成本和铝价情况下,多数企业延期了投产计划,因此未来一段时间原铝供给压力仍将相对较小。

3)需求端:正值旺季国内需求良好,低沪伦比导致海外订单火爆

当前复杂的国际贸易形式,以及铝行业最大需求端地产行业(占比超30%)步入下行周期,使得市场对于铝行业下游需求情况分歧较大,且多数持有悲观态度。不过从我们的调研情况来看,内需、外需情况都是不错的:

内需:从上海钢联发布的铝材开工率数据来看,采暖季结束进入三、四月份以来,铝材企业开工明显回暖。从我们调研的情况来看,目前除民用型材(即建筑型材)的需求与去年同期基本持平外,其他铝材需求均明显好于去年同期,尤其是工业型材(轨道交通)和汽车轮毂用铝。

外需:在低沪伦比的条件下,今年年初至今的铝材出口情况是远超市场预期的。一季度我国铝材(包括铝型材、铝板片带、铝箔、铝管、铝制品)的出口数量总计166.5万吨,同比去年增加18.06%,其中铝板片带一季度出口数量同比暴增43.79%。从我们调研情况来看也是如此,其中铝板片带出口数量暴增的原因是有由于厚板的出口可以退税(等于变向的原铝出口),其中魏桥涉及的量相对较大。

铝材加工企业的排产情况良好,当前旺盛的需求至少会持续至6月。7月以后随着温度升高建筑施工的放缓,建筑用铝需求可能有所减少。不过国内其他领域需求以及铝材出口影响不大,再加上目前旺季不旺,淡季不淡的趋势愈发明显,我们预计未来需求仍将较为乐观。

2山东地区主要铝企详细调研情况

1)电解铝企业A

氧化铝:运行产能170万吨。自产自销。原料为澳矿。

电解铝:合规电解铝产能81.6万吨,目前是满产运行。成本约14200元/吨。不生产铝锭,全部是铝水、自用。外购一部分铝锭,从嘉润、魏桥、信发、锦江等公司采购。没有新的电解铝规划项目。

铝加工:需求很好,国外订单很好,国内订单总体也不错,满负荷生产。建材到六月底的订单已经满了。铝箔销售也不错,主要还是出口。

电力:电价约3.4毛左右。需要过网。

阳极:运行产能43-45万吨。成本约3300元/吨。多数自用,部分销售至马来西亚。

2)电解铝企业B

氧化铝:原料来自山东铝业,价格按照三网均价+下浮,长单为主。

电解铝:运行产能22.3万吨,满产。成本约15000元/吨左右。

铝加工:合金产能18万吨。整体需求向好,A356比较紧张。小合金类的订单不错。合金供需改善的原因:美国关税导致美国进口铝原料数量下降,轮毂生产原料紧张,订单转移至国内来做;魏桥铝水减少,创新的合金(A356)也随之减少;云铝设备也有一些问题。不过这部分缺口预计很快由新疆等地填平。除A356合金外,也做一些大扁锭(1块10吨左右),交给中铝瑞闽做板带箔,那边的板带销售不错,终端对应易拉罐、印刷版和汽车中厚板。目前正在增加汽车用小合金产量。

电力:可能会补缴政府性基金。电价3.6毛左右。煤采购自山西,也有一些越南、印尼的煤。电厂发电量满足电解铝需求,偶尔检修可能用一些网电。一直交过网费,过网费每度1.5分。

阳极:成本2000元多一点。产量12万吨,有部分余料。

3)电解铝企业C

氧化铝:氧化铝总产能800万吨,运行产能400多万。铝土矿来自山西,以及进口自斐济(拥有90%的矿权)。氧化铝没有库存,暂时没有出口打算。

电解铝:建成产能220万吨,运行产能159万吨。春节的时候做了一些铝锭,现在主要在做铝水。铝水销售情况很好。铝水3/5自用,其余外销。目前已经与云南发改委在谈电解铝扩产计划,电价为2.5毛(5年以内),6到10年涨到3毛,不过需要企业自带指标。企业领导表示建厂可能性不大。

铝加工:铝棒、铝杆、铝板带等都有在做,合计产能约为95万吨。销售情况不错。

电力:电不用过网,完全能够供电解铝生产使用。电价在3毛左右。用山西的煤。

阳极:产能170多万吨,完全自足,另有60万外售。

4)电解铝企业D

铝土矿:拥有几内亚露天煤矿,去年出货2800万吨。铝硅比约十几,三水软铝石,低温工艺。

氧化铝:2条线检修,运行产能约1500万吨。成本2500元/吨左右。氧化铝有出口。目前没有库存。

电解铝:运行产能640多万吨,目前出的铝锭非常少,100-200吨/天,多数是零单。定价参考长江价。铝水价格参考各地报价。铝水提量目前很不错,铝水都在抢。成本在14000元/吨左右。

铝加工:板带箔、易拉罐胚料等总计60-70万吨。销售情况很不错。

电力:电不用过网,电力成本相对较低。

阳极:产能170多万吨,完全自足,另有60万外售。煤炭来自山西、内蒙,进口很少,走汽运。

5)氧化铝企业A

铝土矿:进口自澳大利亚、巴西,三水软铝石。

氧化铝:240万吨产能(包含非铝),满产运行。氧化铝订单很好,有总部统一协调。氧化铝有3万吨出口。库存比较低,在1万吨以下。氧化铝成本为2400元/吨,主要原因是运行费用比较高。烧碱一部分自产,一部分外购。

电解铝:运行产能640多万吨,目前出的铝锭非常少,100-200吨/天,多数是零单。定价参考长江价。铝水价格参考各地报价。铝水提量目前很不错,铝水都在抢。成本在14000元/吨左右。

铝加工:有一个合金厂,以6063铝棒、扁锭为主,量不多。

6)铝材加工企业A

铝棒:新疆的棒厂开工10万吨,设计产能30万吨。销售情况很好,主要销往广东、山东临沂。

合金:订单很不错,基本没有库存。两个厂总计产能27万吨。主要原料为废铝,废铝的供应还不错。

7)铝材加工企业B

铝锭:原14万吨电解铝产能关闭。一般采购铁含量低于0.14%的铝锭,目前多集中在贸易商中,生产商处采购铝锭比较困难。

铝加工:铝材加工总产能14万吨。主要产品为挤压工业型材和铸造合金。挤压工业型材面向飞机、高铁、电子产品,目前产量120吨/天。铸造合金制作6系,也供给轨道交通,目前产量84吨/天。今年订单远好于去年,翻了几倍。6月份的青岛上合峰会导致交通管制,目前公司的订单已经提前完成。

8)铝材加工企业C

铝加工:以轨道交通工业型材为主,年产能10万吨。用魏桥铝水。铝材有出口,多为客户定制。国内铝材销售很不错,供不应求。

9)铝土矿贸易企业A

铝土矿:铝土矿贸易量80万吨,船期45天,完全自有资金运营,受制于资金问题只能45天发一次货。销售至信发、南山、魏桥。目前从所罗门、澳大利亚拿矿,计划在几内亚购买一座矿山,股权占51%(目前矿权还没落实),已探明储量4.8亿吨,铝硅比15以上。几内亚铝土矿开采成本28美金/吨,运费+其它约13美金。

3投资建议

结合本次调研及交流的情况来看:

1)成本端:短期来看氧化铝价格在出口窗口开启的情况依旧坚挺,电解铝成本大概率维持在当前高位。长期来看自备电厂的整治是必然事件,政府性基金的缴纳将使电解铝成本端增加近1000元/吨。

2)供给端:尽管铝价有所反弹,但是全国范围内多数电解铝企业仍处于亏损状态,新增产能和待复产产能投产进度会较为缓慢。短期供给端压力不大。

3)需求端:目前正值铝下游需求旺季,国内消费情况良好,且至少会持续至6月份。同时低沪伦比的情况短期难以大幅扭转,因此国内铝材出口情况将持续向好。

短期来看,铝锭、铝棒库存自4月以来便开始企稳并持续走低,上周铝锭库存周降幅达5.8万吨,创年内最大周度降幅。在需强供弱的情况下,未来基本面将继续得到修复,库存预计将继续延续下降态势,铝价将延续涨势。长期来看成本抬升以及环保政策发酵都将为铝价上涨的重要动能。我们继续建议投资者逢低买入,沪铝主力合约目标价格15500元/吨。

来源:东证衍生品研究院